Сегодня в среднем на душу населения нашей страны приходится 19,5 квадратного метра общей жилой площади. В США - более 60 квадратных метров, в Норвегии - 74, во Франции - 43, в ряде стран Восточной Европы - около 35.

Если мы хотим приблизиться хотя бы к последнему минимальному уровню, нам предстоит в течение 15-20 лет ежегодно вводить по одному квадратному метру жилья на душу населения. Напомню: в последние годы мы вводим лишь по 0,3-0,35 квадратного метра на душу. А нам нужно, как сказано, по метру, то есть около 145 млн квадратных метров в год. Правда, это количество еще не учитывает те выбывающие из строя 25 млн квадратных метров ветхого и аварийного жилья, которое требует замены, не учитывает физически и морально устаревших серий крупноэлементного строительства прошлых лет. А это означает: чтобы реально снять остроту жилищной проблемы, в течение 15-20 лет надлежит вводить в среднем не один, а полтора квадратных метра жилья на душу населения, иначе говоря - 200 млн квадратных метров в год. В пять раз больше, чем ныне!

Как ни фантастично выглядят эти цифры по сравнению с нынешними объемами строительства, другого пути нет. Из опыта многих стран (в частности, США и Китая) известно, что ежегодное строительство одного квадратного метра на душу населения не представляет неразрешимую задачу. Сколько времени потребуется для того, чтобы выйти на указанный уровень? Это зависит от многих важнейших условий и в первую очередь - от стратегических решений общенационального масштаба. Но они, к сожалению, в федеральных и президентских целевых программах последнего времени не просматриваются. Назову следующие из них.

- Отказаться от монопольного (государственного и частного) манипулирования ценой земли под жилищное строительство и другие объекты социальной сферы.

- Обеспечить финансовыми ресурсами (и обязательно на конкурентной основе) жилищное строительство в объеме реальной потребности, обусловленной трудовыми и материальными ресурсами, проектно-сметной документацией на конкретные объекты.

- Ввести систему государственных гарантий застройщикам-инвесторам за счет излишков Стабилизационного фонда, бюджетного профицита, золотовалютных резервов. (Особое значение эта мера будет иметь для иностранных инвесторов.)

- С бoльшим опережением обеспечивать земельными наделами новые направления строительства - усадебную застройку, кооперативные и муниципальные формы строительства жилых домов и т.д.

- Восстановить старые и построить новые мощности промышленности строительных материалов. Наладить за счет финансовых резервов государства импорт дефицитного оборудования и строительных материалов (предусмотрев в дальнейшем постепенную замену импортной продукции отечественной).

- Восстановить научно-исследовательскую и проектно-конструкторскую инфраструктуру, необходимую для развития жилищного строительства.

Без названных стратегических подходов актуальную федеральную целевую программу "Жилище" и новый президентский проект доступного и к тому же комфортного жилья осуществить не удастся.

В ближайшие годы жилье может стать доступным лишь для той трети относительно состоятельного населения, которое такое жилье уже имеет и в приобретении нового, как правило, не нуждается. А вот как обеспечить жильем большинство малоимущих граждан? Тех, кто при действующих банковских ставках по кредитам, гарантийным обязательствам, срокам кредитования и другим условиям приобрести квартиру не может - во всяком случае, без специальных программ субсидирования. В заголовок национального проекта вынесено требование "комфортного" жилья. Поэтому рассчитывать на резкое снижение его стоимости не приходится.

Для определения доступности жилья обычно используют так называемый коэффициент доступности. Он представляет собой частное от деления принятой типовой, средней стоимости квартиры - общей площадью 54 квадратных метра для среднестатистической семьи из трех человек - на годовой доход этой семьи. Если, например, квартира стоит 100 тысяч долларов, а годовой доход составляет 20 тысяч долларов, то коэффициент доступности равен (100:20) пяти годам.

Показатель доступности жилья - один из ключевых индикаторов, широко применяемый в мировой практике. В частности, он используется в Программе ООН при сравнении стран по развитию населенных пунктов. Коэффициент доступности жилья, например, в Нью-Йорке составил 2,7, в Париже - 3, Мельбурне - 3,6, Лондоне - 4,7, Стокгольме - 6, Токио - 5,6, Амстердаме - 7,8. В России коэффициент доступности равен 5,5-6, что примерно соответствует практике некоторых развитых стран.

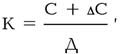

Однако у России есть свои особенности. И главная из них - чрезвычайно высокие процентные ставки по банковским кредитам. Поэтому наш коэффициент доступности следовало бы уточнить:

где С - стоимость квартиры; DС - прирост стоимости за счет выплаты процентов по кредиту; Д - годовой доход семьи.

Попробуем оценить реальные возможности среднестатистического семейства из трех человек купить жилье в кредит. Предположим, что стоимость квартиры 50 тысяч долларов, срок кредита 20 лет, процентная ставка 10 процентов годовых - условия довольно благоприятные. И тем не менее за кредит необходимо будет ежегодно отдавать 2,5 тысячи долларов и примерно столько же, выплачивая по процентам. Всего в среднем: 5 тысяч долларов, или около 150 тысяч рублей. Поскольку, как известно, оплата за приобретаемую квартиру не должна превышать одной трети дохода семьи, он не может быть меньше 450 тысяч рублей в год, или около 40 тысяч в месяц. Согласно статистике, таким доходом располагают меньше 10 процентов российских семей. (В этом расчете я не учел требование 20-30 процентов предоплаты от стоимости квартиры, что весьма ограничивает доступность жилья для большей части населения России.)

Первейший вопрос при решении наболевшей жилищной проблемы: откуда взять деньги на строительство? Бюджетных средств не хватает. Дополнительно выделенные в 2006 году средства на приоритетный национальный проект "Доступное и комфортное жилье - гражданам России" малы, около 22 млрд рублей, что эквивалентно стоимости менее 1 млн кв. метров жилой площади.

Может быть, помогут накопления граждан? Для формирования устойчивого платежеспособного спроса на жилье этих накоплений явно недостаточно. Данные Госкомстата говорят: на одного жителя России приходится в среднем 280 долларов (в долларовом эквиваленте рублевых накоплений) и 75 долларов на валютных счетах. Объем "матрасных" накоплений оценивается обычно в 30 млрд долларов. Следовательно, все накопления среднестатистического жителя составляют около 560 долларов. Величина мизерная по сравнению со стоимостью квартиры!

При сегодняшнем состоянии экономики ни бюджетных средств, ни текущих доходов и сбережений населения не хватит для выполнения жилищных программ. Только ежегодный прирост вводимого жилья на 10 млн квадратных метров требует (с учетом инфраструктуры и промышленности строительных материалов) 300-400 млрд рублей. Можно было бы привлечь к решению проблемы банки, коммерческие структуры, строительные корпорации, обладающие значительными ресурсами, но для такого шага нет надежных, масштабных гарантий и условий для развития бизнеса.

И вместе с тем существуют огромные, накапливаемые сверх всяких разумных пределов и неиспользуемые денежные резервы государства. Стабилизационный фонд к концу текущего года превысит 2 трлн рублей, при этом его неприкосновенная часть, как было оговорено еще при создании фонда, составляет всего 0,5 трлн рублей.

В течение ряда лет средства Стабилизационного фонда находились на рублевых счетах Минфина, иначе говоря, лежали без движения, уменьшаясь (на 100-130 млрд рублей по покупательной способности) в соответствии с темпами инфляции. Такое положение вещей ряд экономистов и практиков неоднократно подвергали справедливой критике. Наконец в 2005 году было принято решение передать средства Стабилизационного фонда на валютные счета ЦБ, вложить в ценные бумаги ряда государств, отличающиеся высокой надежностью и приносящие небольшой доход (2-5%). Казалось бы, все правильно. На самом же деле принятое решение неоптимально.

Не целесообразнее ли вложить часть средств Стабилизационного фонда в крупные российские банки - Сбербанк и Внешторгбанк? Их надежность признана в мире, поддерживается Российским государством и представляется не меньшей, чем финансовая надежность некоторых стран, в которые Минфин предполагает разместить средства Стабфонда. Доходность при использовании этих средств на развитие российской экономики в данном случае будет значительно выше. Наши банки нуждаются в дешевых кредитах. Характерна, например, недавняя успешная акция Сбербанка России, получившего кредит от зарубежных банков в 1 млрд долларов под 5,5% годовых. Эти деньги пойдут не на нужды самого банка, а на проводимую им политику финансирования новых проектов, строек, социальных программ, в том числе и жилищного строительства.

Сбербанк России и Внешторгбанк, располагая квалифицированными кадрами и разветвленной сетью филиалов, могли бы кредитовать строительство и строительную индустрию, промышленные предприятия и инфраструктурные объекты различных регионов России с гораздо большей доходностью и с минимальными рисками невозврата кредитов.

К сожалению, доводы о том, насколько целесообразно использовать часть средств Стабилизационного фонда на дополнительное финансирование национальных проектов, в частности на строительство дешевого и комфортного жилья, как правило, не находят понимания. Предпочитают относиться к Стабилизационному фонду, как к священной корове, забывая, что корову надо доить, иначе молоко пропадет.

Другой ресурс государства, табу на который еще жестче, - золотовалютные резервы. Сегодня они достигли огромной величины - 200 млрд долларов. С одной стороны, это хорошо, закрома переполнены. Но если разобраться, более половины этих резервов избыточны. Для оценки "достаточности" золотовалютных резервов обычно используют показатели, позволяющие сопоставить объем резервов с объемами импорта страны, с объемами ее внешних долговых обязательств, с размерами сальдо внешней торговли и услуг. По всем этим показателям наши золотовалютные резервы явно избыточны. Избыточен и ежегодный профицит бюджета, принятый на 2006 год в размере 776 млрд рублей.

Главный аргумент, выдвигаемый защитниками неприкосновенности резервов, - начнет расти инфляция. Однако есть немало инфляционно безопасных направлений для использования разбухающих резервов. Это, прежде всего, закупка за рубежом товаров, не производимых в стране: хлопка, шелка, кофе, какао, табака, бананов и других тропических фруктов, различного оборудования и компонентов, в том числе и для жилищного строительства. По всем этим видам товаров государство - в интересах сдерживания инфляции - может дотировать снижение цен.

Используя всего 10-15% омертвленных резервов, государство могло бы, не опасаясь инфляции, добиться очень многого: поднять ипотеку, ввести ее в режим самовоспроизводства финансовых ресурсов для жилищного строительства; субсидировать малоимущим гражданам банковские проценты за кредит; освободить молодые семьи от первого взноса; ввести льготное жилищное кредитование для тех слоев населения, которые имеют постоянные, но низкие доходы, например для бюджетников, военнослужащих; обеспечить опережающие темпы строительства муниципального жилья; создать стабильный переселенческий фонд.

За счет Стабилизационного фонда можно было бы выдавать гарантии застройщикам-инвесторам. Заметим, что в настоящее время и в обозримой перспективе ежегодный прирост резервов государства (при сохранении нынешних темпов их прироста) будет превосходить в разы ежегодное извлечение из них 10-15% средств в интересах социально-экономического развития страны.

***

Несмотря на очевидную возможность использовать в народном хозяйстве часть Стабилизационного фонда, золотовалютных резервов и профицита бюджета, защитники разбухающих излишков продолжают отстаивать свои позиции. Резервы, по их мнению, должны лишь обеспечивать устойчивость денег, поскольку от величины резервов напрямую зависят качественные характеристики денег, находящихся в обращении. Осмелюсь возразить. Суждение о том, что наращивание избыточных централизованных резервов - основная гарантия "здоровья рубля", не убеждает: "здоровье денег" определяется, прежде всего, состоянием национальной экономики и насыщением рынка товарами и услугами.

Не следует априорно отрицать возможность эффективно использовать какую-то часть накопленных резервов. Будет куда рациональнее, если ученые и специалисты из властных структур подготовят обоснованный перечень направлений использования этих средств. И прежде всего - в интересах выполняемых национальных проектов. Так хочется услышать оптимистический ответ на вопрос: кому доступно доступное жилье?

К 2030 году граждане России в принципе смогут не работать. "Нефтяное богатство" страны, хранящееся в Стабфонде, в несколько раз превысит нынешний ВВП и достигнет астрономической суммы - 2,3 триллиона долларов. Такой прогноз публикует Всемирный банк в своем новом докладе, посвященном экономике России. Самое важное, что сказочные богатства России со временем будут все меньше зависеть от цен на нефть. Но все это возможно только в случае, если грамотно инвестировать средства Стабфонда.

Во Всемирном банке считают, что России уже хватит просто накапливать Стабфонд и пора начинать зарабатывать деньги. Сейчас в Стабилизационном фонде более 1,5 трлн рублей (сегодня -уже 1,8 трлн. рублей - В. С.), и этого с лихвой хватит, чтобы "застраховать государственный бюджет на несколько лет вперед в случае снижения мировых цен на нефть до 20 долларов за баррель", - говорится в докладе Всемирного банка. "Подушка безопасности" готова, и теперь, если с умом распорядиться новыми нефтяными доходами, результаты будут просто оглушительными.